最近は、1万円以下の少額資金であっても、ネット証券を通じて手軽に優良な投資信託(インデックスファンド)へ投資を行うことができるようになりました。

また、一昔前では、日本人が投資をすると言えばもっぱら日本株を買うことが多かったと思いますが、近年では海外資産への投資も簡単にできるようになりました。特に直近10年程度は米国株のパフォーマンスが際立っており、投資初心者であっても最初から米国等の外国株式へ投資を行う人も多くなっています。

10年、20年前と比べると、初心者が長期投資を行うための環境は格段に向上したと言えます。

一方で、投資についてきちんと理解しないまま、ネット上の情報を鵜呑みにして投資信託へ積立投資を続けている人も少なくないのではないでしょうか。

本来、投資はリスクを伴うものであり、そのリスクを十分に理解した上で自己判断により行うべきです。

そこで今回は、ついつい軽視しがちな為替リスクについて考えてみます。

株価の変動は気にしてたけど、為替のことなんてあまり考えたことなかったな~。

そんな方に向けて、米国株への投資が盛んで、世界各国の金利や為替が劇的に動く今こそ、お伝えしたい内容です。

海外資産への投資において避けて通れない為替リスク

私の投資している投資信託は円で表示されているから、ドルなんて関係ないんじゃないの?

インデックス投資の話をしていると、このようにおっしゃる初心者さんにお会いすることがありますが、これは間違いです。

米国株などの海外資産を買うためには米ドルなどの外国通貨が必要になりますから、投資信託の評価額が円で表示されていても、実際には、投資した資金はファンド内でドルなどの外国通貨に替えられて運用されています。

海外資産へ投資している人は、もれなく為替リスクを背負っていると言えるでしょう。

株安の損失を円安による利益で相殺

2022年は、米金融当局(FRB)の急激な利上げを背景に米国株の下落が続きました。

一方で、日本で全世界株指数(オルカン)やS&P500等に連動した投資信託に投資している方は、世間で騒がれているほどは自分の運用資産が減らなかったのではないでしょうか?

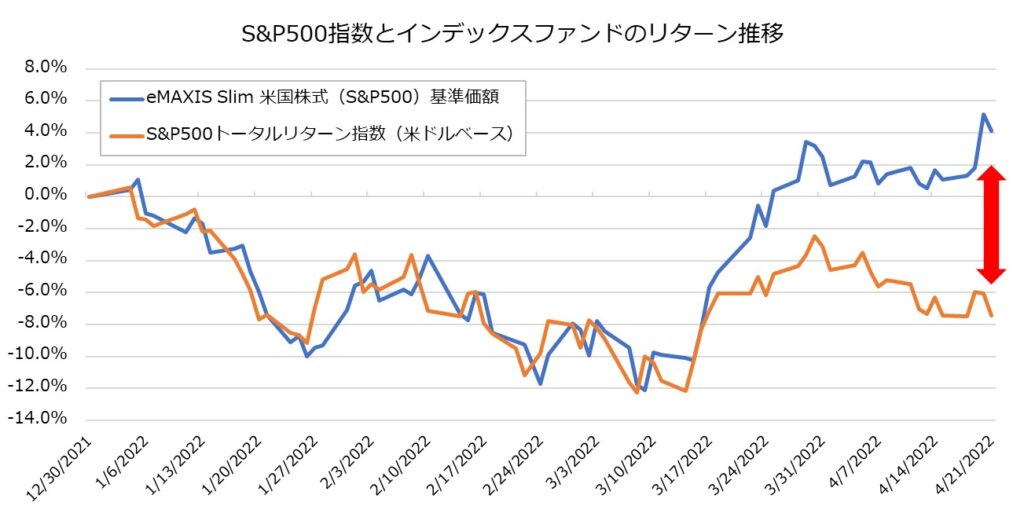

以下は、ドル建てのS&P500のリターン(赤線)と、円建てのS&P500のリターン(青線)を対比させた図です。

トウシル「2023年のS&P500インデックス型ファンド戦略。円高への対策は?」より引用

グラフの真ん中あたりの2022年3月頃より、両者の差(赤矢印の部分)が開いていますね。

両者はほぼ同じ株式へ投資していますが、その結果をドルで表示するのと円で表示するのとでは大きな差が生じています。

この差に潜んでいるのが「為替リスク」です。

2022年は米国株の下落と同時に円安ドル高が進みました。

その結果、ドル建て(赤線)で見るとマイナスリターンとなり損失を被っていますが、

円建て(青線)で見ると、為替で得た利益分だけ株価の下落による損失が打ち消されているのです。

(補足)円安になると利益が出る理由:米ドルを1ドル100円で買って、円安が進行した後1ドル130円で売れば、1ドルにつき30円の差額が利益になるため。

このように、為替リスクは必ずしも損失を被るものとは限らず、利益を得る機会にもなるものです。

リスクとは「変動の振れ幅」のことで、よい方向にも悪い方向にも振れうるものです。

為替が動く4要素

※このブロックの内容は難しいため、わかりにくい場合は読み流してください。

円安はどこまで進むんでしょうか?

これだけ円安が進んだら、来年は逆に円高になるんじゃないですか?

投資の勉強をされている方ほど、株の上下動だけでなく為替の行方にも気を配られている方は多いですね。

実際のところ、プロのアナリストやエコノミストであったとしても、将来の為替の動向を読み切ることは不可能です。(為替レートの予測は「エコノミストの墓場」と言われることもあるようで。)

ただ、為替の動向を決定する要因はある程度決まっています。少し難しい内容ですが、簡単に触れておきたいと思います。

①購買力平価:インフレが小さい国の通貨は高くなりやすい。

②2か国間の金利差:金利が高い国の通貨は高くなりやすい。

③貿易収支:輸入より輸出が多い国の通貨は高くなりやすい。

④通貨発行国の信頼性:国の信頼性が低下すると、その国の通貨は安くなりやすい。

①購買力平価について

購買力平価とは、「完全に自由な貿易取引が出来る世界では、国が異なっても同じ製品の価格は一つであるという法則」に基づくものです。これに従えば、インフレが進みにくい国の通貨ほど高くなると言えます。

少し難しいので、日本とアメリカで同じハンバーガーを買う例を見てみましょう。

インフレ前の世界では、ハンバーガーの価格は日本では200円、アメリカでは2ドルだったとします。この場合、同じハンバーガーを買うのに同じだけのお金を支払うと仮定する(購買力平価)と、為替レートは1ドル100円になります。

20年後、日本では物価(ハンバーガーの価格)が変わらず、アメリカでは物価が2倍になったと仮定します。(わかりやすくするため極端な値にしています。)

インフレ後の世界では、ハンバーガーの価格は日本では200円のままですが、アメリカでは4ドルになりました。この時点において、購買力平価に基づけば為替レートは1ドル50円になります。

インフレ前は1ドル100円でしたが、インフレ後は1ドル50円と円高方向に為替レートが変化しました。

これが、購買力平価に基づく為替レートの変化です。

購買力平価は、長期的な為替レートの変化に影響しやすいです。

②2国間の金利差について

各国には中央銀行という金融政策をつかさどる機関があり、各国の経済状況に応じて政策金利を決定しています。

政策金利≒預金金利でもあります。

もし、A国では預金金利0.1%で、B国では預金金利5%だった場合、

みなさんならどちらの国の銀行に預金したいと思いますか?

もちろん、金利が多くもらえるB国の銀行ですよね。

多くの投資家も同じことを考えるため、相対的に金利の高い国の通貨が買われ、その通貨の為替レートは高くなりやすいのです。

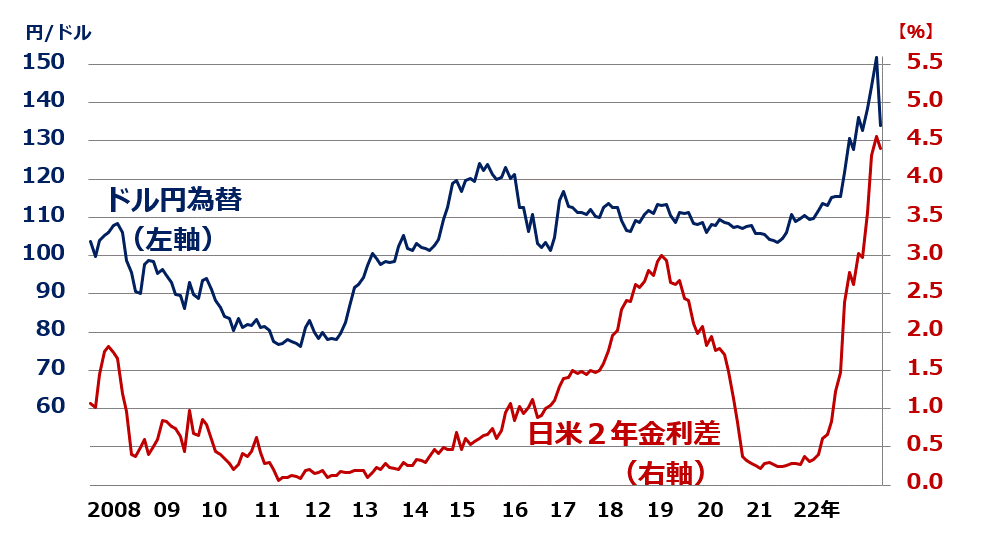

2022年を振り返ってみると、米国の中央銀行が金利を引き上げる一方、日本の中央銀行は低金利を維持したため、日米間の金利差は広がる一方でした。そして、金利差の拡大とともに、米ドルが買われ円が売られた結果、円安ドル高が進んだのです。

下図は、日米金利差とドル円の為替レートの変化を示したグラフです。図では2年債金利を用いていますが、2年債金利≒政策金利と考えてください。金利差が広がる(赤線が大きくなる)ほど、円安が進んでいる(青線が高くなる)ことがわかります。

トウシル「2023年は円高?円安を終わらせる二つの条件」より引用

このように、2国間の金利差は、短期・中期的な為替レートの変化に大きな影響を及ぼします。

③貿易収支について

ある国で貿易黒字(輸出>輸入)となると、その国の通貨が高くなりやすい傾向になります。

詳細な説明は省略しますが、この理由は下記の通りです。

輸出が多い

→何かのモノを売ってそれを買った相手国の通貨を得る

→得た外貨を自国通貨に両替する

→自国通貨を買い相手国の通貨を売る取引が増える

→自国通貨が値上がりする

かつて世界一の自動車産業を誇った輸出大国日本で、強い円高が進んだのは③の影響に由来するところもあります。

ただし、近年先進国同士では資本取引(株式などの金融資産の取引)の影響の方が大きいため、③が為替レートに及ぼす影響は小さくなっています。

④通貨発行国の信頼性低下

ある国の信頼性が低下すると、その国が発行する通貨の信認も低下し、その通貨の為替レートが安くなります。

最近では、2022年9月に生じた、イギリスの財政問題に端を発したポンド安などがその一例です。

上記以外にも、投機筋の取引など、様々な要素が絡み合って為替レートを決定づけているのです。

初心者が投資をする上で気をつけておきたいこと

色々難しいことを書きましたが、私たち個人が自分の資産運用のために投資をする場合、必ずしも上記のような詳しい内容まで理解しておく必要はありません。

投資初心者が気をつけておきたいことは、以下の2点です。

- 為替はゼロサムゲーム

- 通貨の分散も意識しよう

みんなが儲かる株式への長期投資とは異なり、基本的に為替はゼロサムゲームです。

ゼロサムゲームとは、誰かが得をすれば、それと同じだけ誰かが損をする世界です。

2022年のように激しく為替が変動すると、「あー、もっと円をドルに替えておくべきだった。」と後悔したり焦ったりする方もいらっしゃると思います。

しかし、永遠に円安が進み続けるとは考えられません。

あくまで為替はゼロサムゲーム。

長期的に見れば、為替によって得をすることもないし、損をすることもないのです。

これは、次のように言い換えることもできます。

円安で儲かった時期があれば、いずれ円高で損をする時期がある。

強烈な円安が進む今こそ、私たちはこのことを頭に置いておくべきなのかもしれません。

投資で成功するための重要な秘訣の一つに、分散投資があります。

株価の動向以上に、為替の動向は読めないものです。

「どっちに転ぶかわからないときは、両方の可能性に賭けておく」のが分散投資の基本ですね。

米ドルばかり持っていたらドル安が怖いですし、円ばかり持っていたら円安が怖いです。

でも、米ドルと円を両方持っていれば、どちらかが安くなっても致命傷を負うことはないでしょう。

今一度、自分の資産における通貨の分散についても意識したいところです。

なお、1点注意ですが、私は何もFXをしようと言っているわけではありません。

冒頭にお伝えした通り、S&P500に連動するインデックスファンドを買えば、その投資資金は米ドルに替わっていますし、全世界株インデックスファンドに投資すれば、米ドル以外にもユーロやポンド等の各国の通貨に替わっています。

したがって、個人が行う通貨の分散は、インデックスファンドを通じた外国資産への投資だけで十分だと思います。

いつ何時も、我々個人投資家がすべきことは、自身の資金計画とリスク許容度に応じて、適切な量の資金を「長期」「分散」投資に回し続けることのみです。

今回の記事は以上です。為替の話は少し難しかったでしょうか?

プロでも予測できない為替の世界ですから、素人が理解するのは一苦労ですが、知っていることで大きな過ちを防ぐことができるのもまた事実です。私の記事が皆さんのご参考になれば幸いです。

なお、本記事を作成するにあたり、経済評論家 山崎元氏のコラムを参考にしました。

山崎氏のコラムでは、投資判断をする上での考え方がとても論理的に説明されており、思いがけない発見も多く、これから投資を始めたい方や、すでに投資を始めている方に大変おすすめです。ただし、専門用語が多い点と、論理的思考が強過ぎるあまり感覚的な考えをする方にはとっつきにくい点は玉にきずです。

最後までお読みいただきありがとうございます。みなさまの人生が彩りあるものになりますように。

【注意】本記事は投資の勧誘を目的としたものではありません。投資の最終決定はご自身の責任と判断で行っていただくようお願いします。本記事に関するご質問・ご照会等にはお答えしかねる場合があります。本記事の記載内容は予告なしに変更することがあります。ご了承お願いします。

参考になります。有難うございました。

コメントいただきありがとうございます。弊ブログをお役立ていただきましたこと、大変うれしく思います。今後ともどうぞよろしくお願いします。